確定申告書等作成コーナーの使い方

(令和7年分)

国税庁の提供している確定申告書等作成コーナーを利用すると無料で確定申告書を作成できます。 電子申告 (e-Tax) を利用しない方もウェブサイトで確定申告書を作成したものを印刷して税務署に提出できます。e-Tax を利用しない方もこのページを読んでみてください。分かりやすいマニュアルも用意されていますので、 マニュアルを確認しながらゆっくりと進めていけば大丈夫です。

- 消費税の申告

- インボイス登録をして課税事業者になられた方は消費税の申告も必要になります。

消費税の申告についてはこちらのページをお読みください ⇒ 消費税の申告ページ

このページでは、 aoiro で作成した決算書 (損益計算書 ・ 貸借対照表) を国税庁ホームページの 「確定申告書等作成コーナー」 に転記していく手順を説明していきます。

確定申告書等作成コーナー

国税庁ホームページの 「確定申告書等作成コーナー」 を使って、 青色申告決算書と確定申告書 (所得税の申告書) を作成していきます。そのまま e-Tax で送信することもできます。

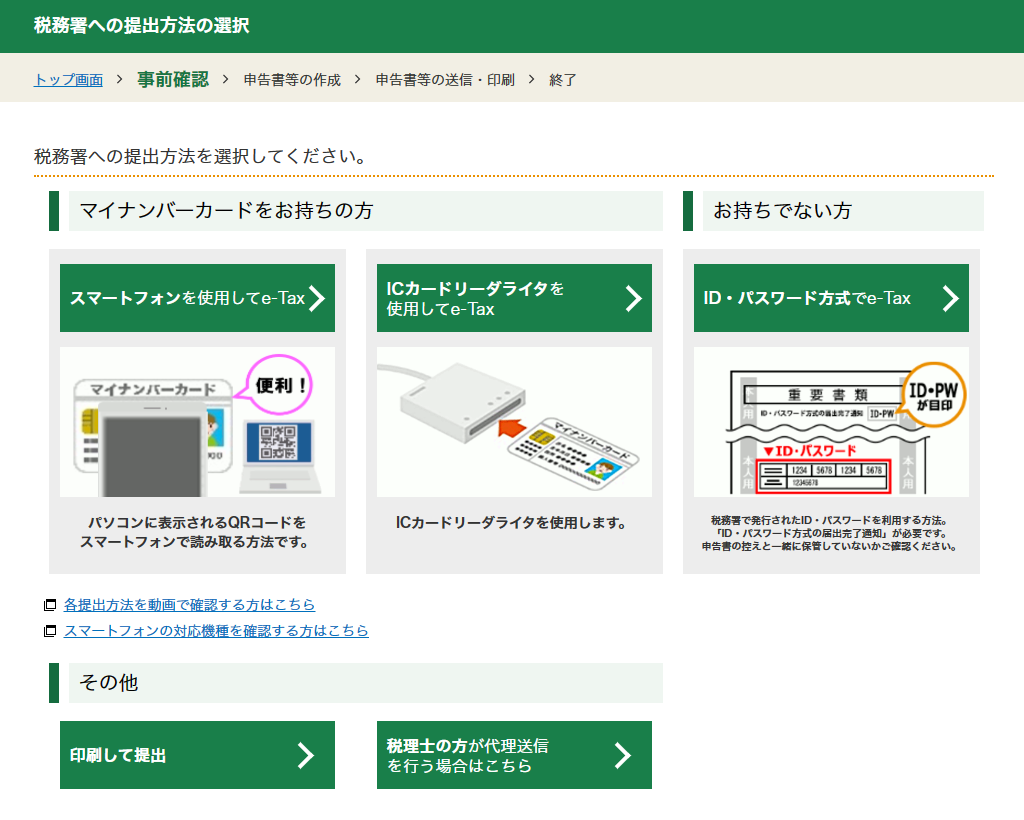

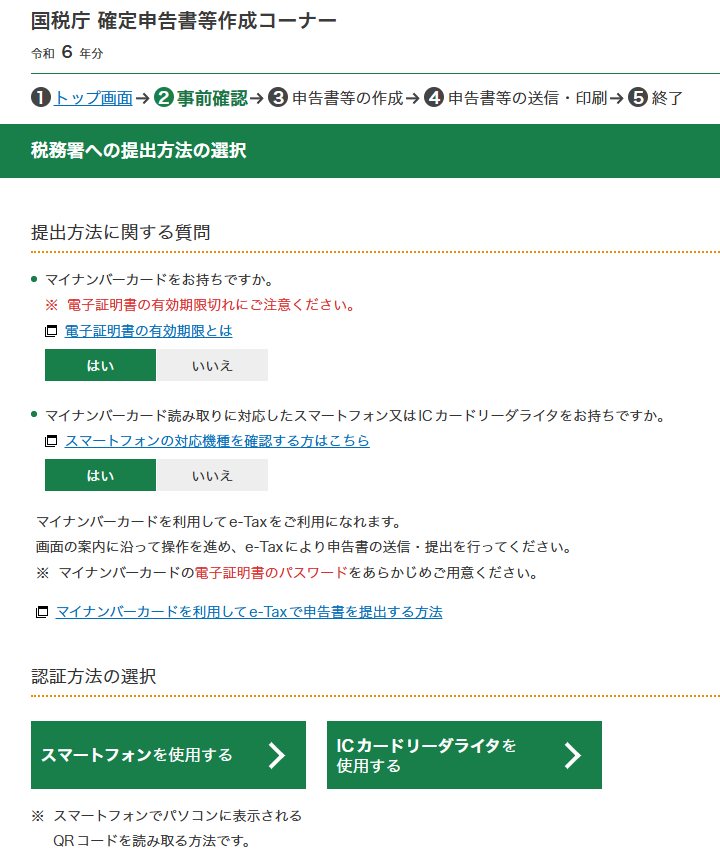

「作成開始」 のボタンを押すと、 確定申告書の提出方法を選択する画面が表示されます。マイナンバーカードを持っている場合は 「はい」 を選びます。マイナンバーカードを持っていない場合は 「いいえ」 を選びます。

マイナンバーカードと IC カードリーダライタを持っている場合は、 認証方法として 「スマートフォンを使用する」 または 「IC カードリーダライタを使用する」 を選択できます。

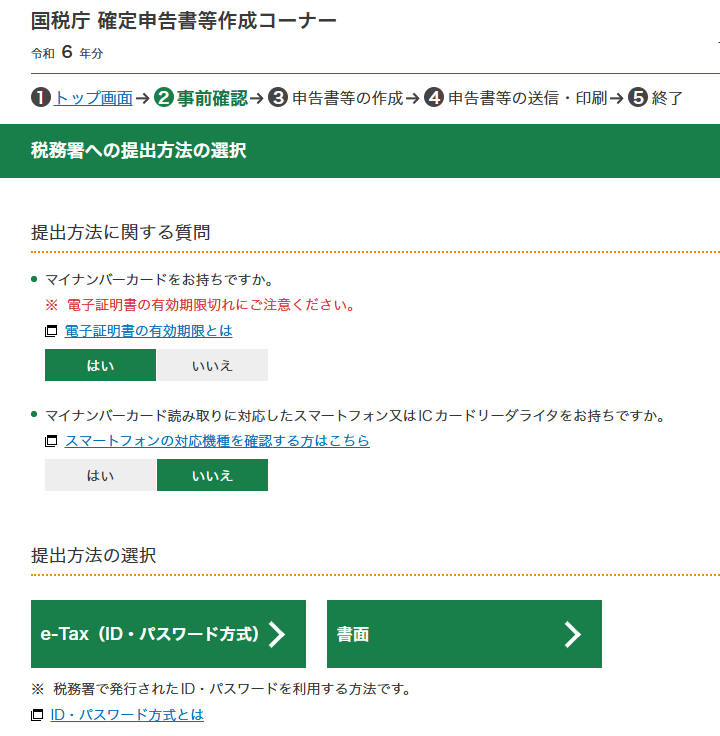

マイナンバーカードを持っていない、 または IC カードリーダライタを持っていない場合は、 認証方法として 「e-Tax (ID ・ パスワード方式」 または書面提出を選択できます。

電子申告をする場合は、 ご自身の環境に合わせて 「スマートフォンを使用する」 ・ 「IC カードリーダライタを使用する」 ・ 「e-Tax (ID ・ パスワード方式)」 のいずれかを選びます。電子申告をする場合は青色申告特別控除額が 65 万円になります。

電子申告をしない場合は 「書面」 を選びます。確定申告書を印刷して提出する場合は青色申告特別控除額が 55 万円になってしまいます。

- 認証方法・提出方法によって途中の画面が異なります

- 認証方法 ・ 提出方法によって異なる準備画面が表示されます。たとえば、 ID ・ パスワード方式の場合は 「利用者識別番号」 ・ 「暗証番号」 を入力する画面が表示されたり、 マイナンバーカードを使う場合は読み取り画面が表示されたりします。途中で準備画面が表示されたら、 それぞれの提出方法に合わせて操作を進めてください。以下の説明では一部の準備画面が省略されていることがあります。

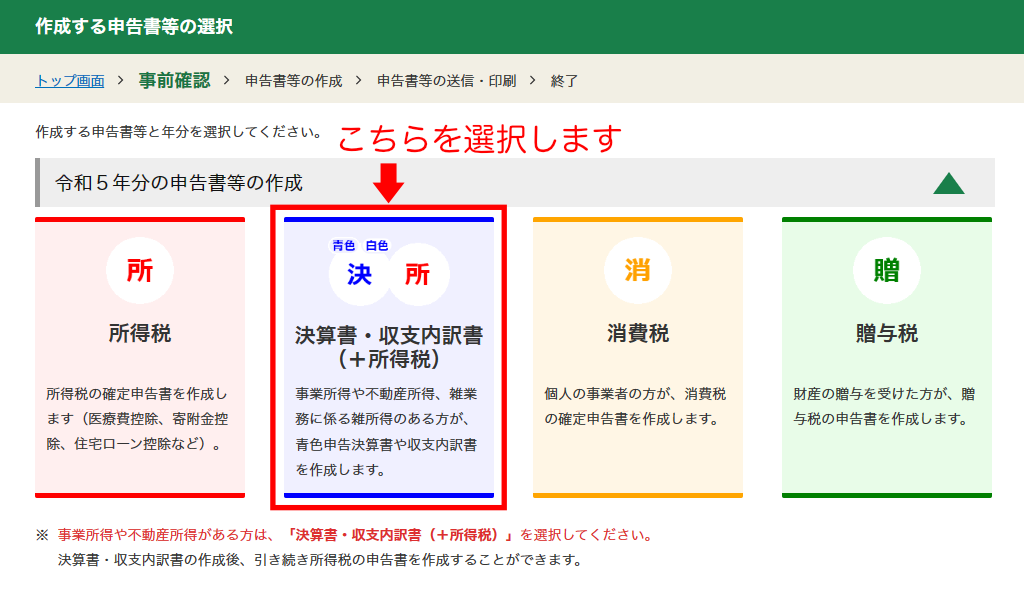

作成する申告書の種類を選択します。

2 つ目の 「決算書 ・ 収支内訳書 (+所得税)」 を選択してください。 左側の 「所得税」 を選択してしまうと、 青色申告決算書を作成 ・ 添付せずに確定申告書のみで申告が完了してしまい、 青色申告特別控除が受けられなくなってしまいます。

マイナンバーカードを使う提出方法を選んでいる場合は、 「マイナポータル連携の選択」 画面が表示されます。

この選択はお好みでどうぞ。マイナポータルと連携すると、 医療費 ・ ふるさと納税 ・ 国民年金保険料 ・ 公的年金等の源泉徴収票などが自動的に入力されます。マイナポータルと連携する場合は 「事前準備を行う」 をクリックしてください。マイナポータルと連携せずに、 各種所得控除を手入力することもできます。

事前確認の画面が表示されます。事前準備 ・ 推奨環境 ・ 利用規約を確認して 「利用規約に同意して次へ」 のボタンを押します。

途中でマイナンバーカードの読み取り画面など認証方法ごとに異なる準備画面が表示されますので、 それぞれの環境に合わせて事前準備を進めてください。

事前準備が完了すると 「決算書 ・ 収支内訳書の作成」 画面が表示されます。「次へ進む」 を押します。

「作成する決算書 ・ 収支内訳書の選択」 画面では 「青色申告決算書」 を選択して 「次へ進む」 を押します。

事業所得の場合は 「営業所得がある方」 を選択します。

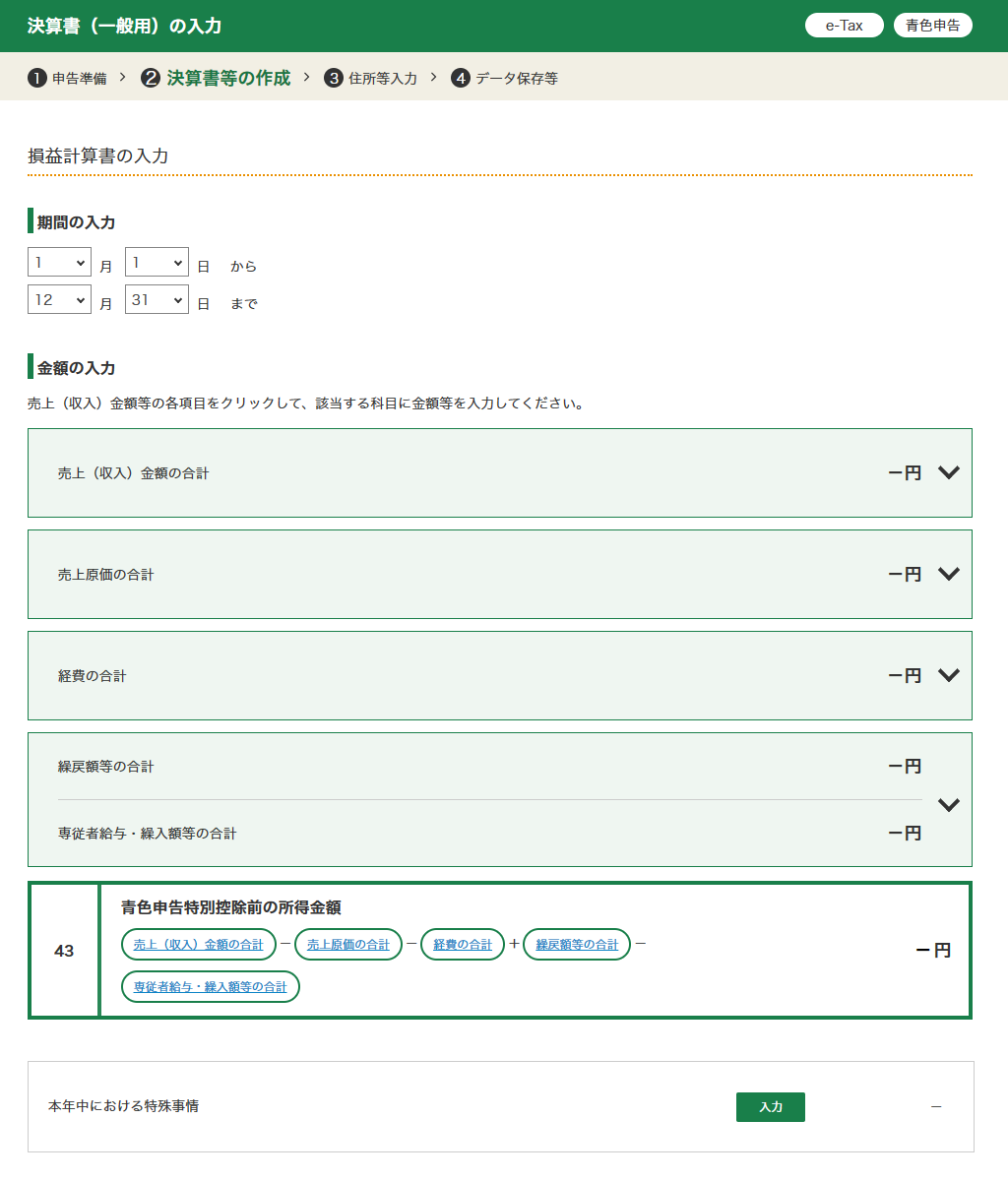

損益計算書の入力

「営業所得がある方」 を選択すると、 損益計算書の入力画面が表示されます。

画面の 「売上 (収入) 金額の合計」 ・ 「売上原価の合計」 ・ 「経費の合計」 ・ 「繰戻額等の合計 ・ 専従者給与 ・ 繰入額当の合計」 のグループを展開して詳細を入力していきます。

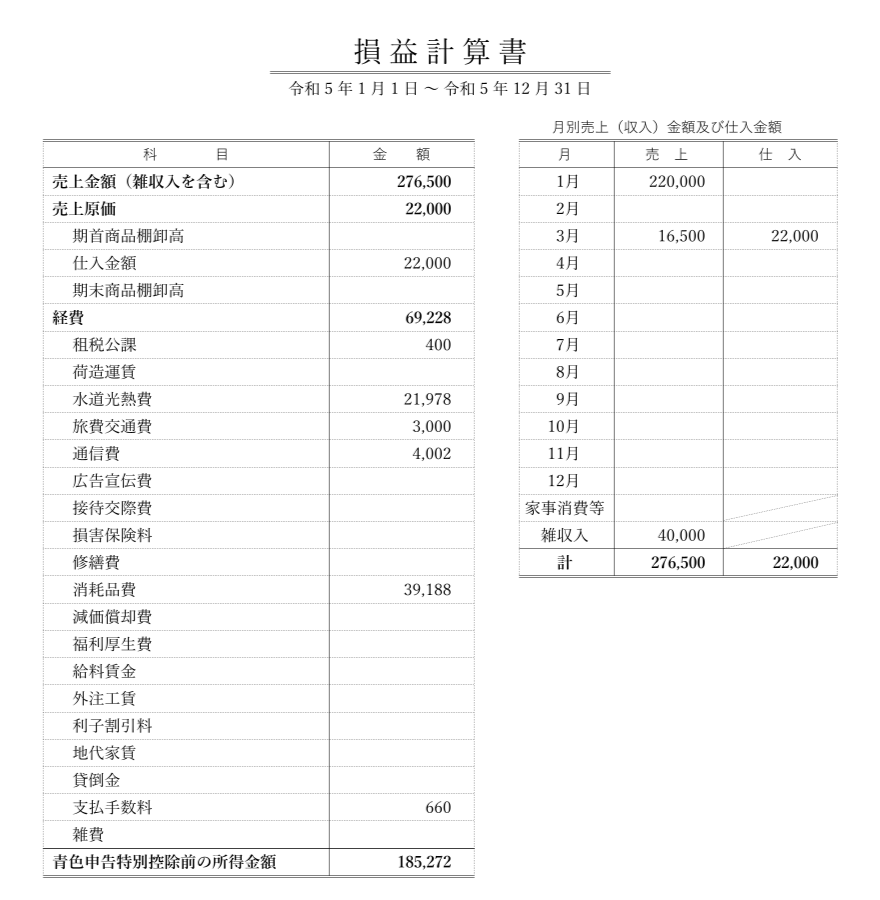

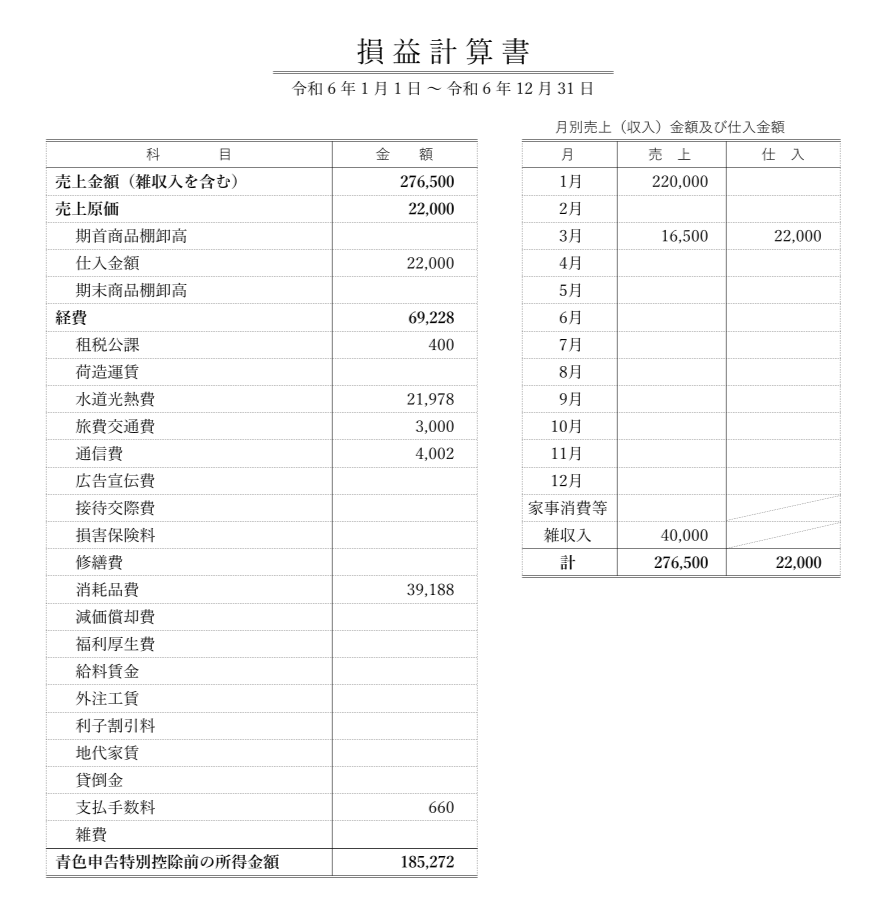

手元に aoiro で作成した 「損益計算書」 を用意してください。

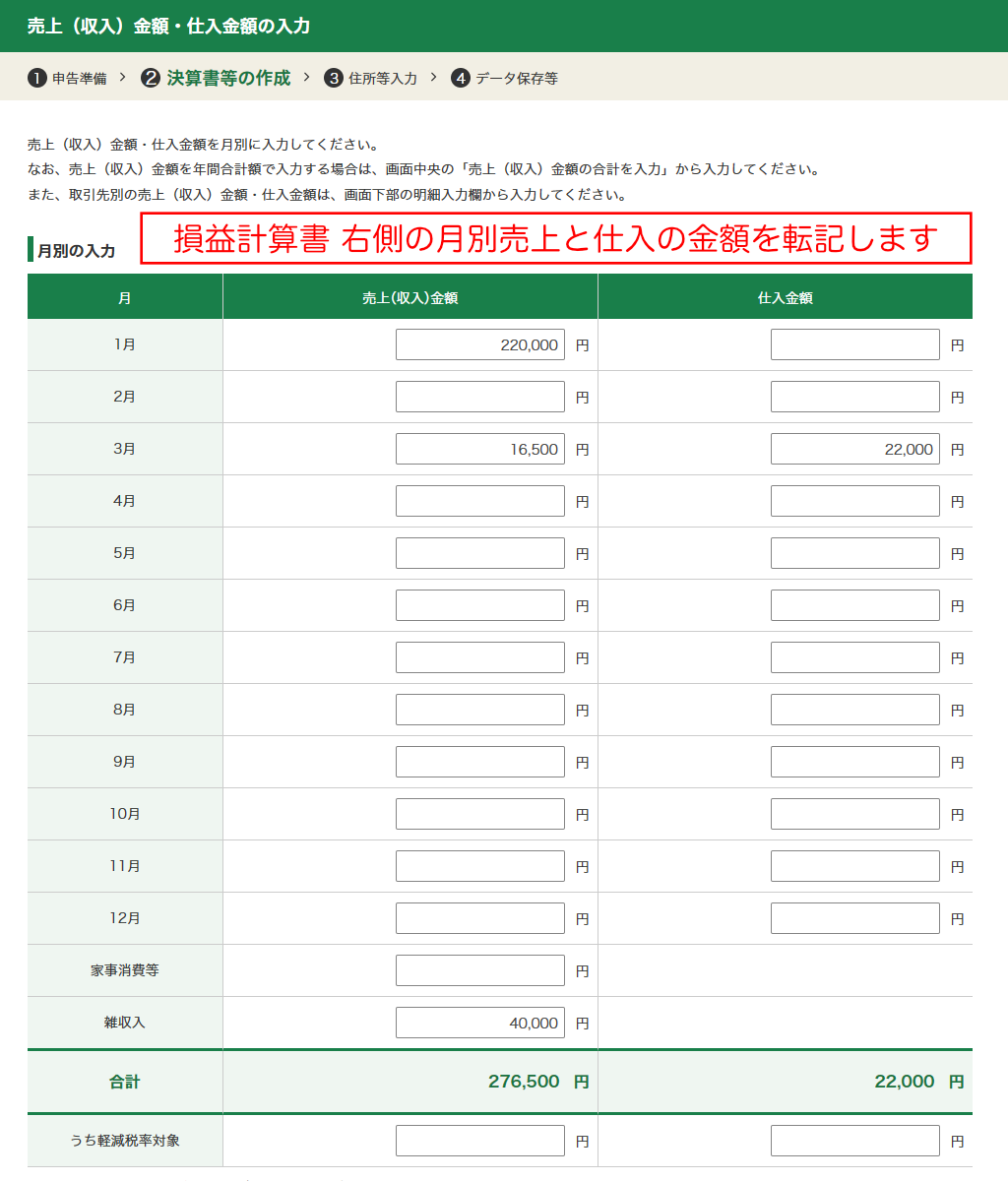

売上(収入)金額の合計

「売上 (収入) 金額の合計」 を展開して 「入力」 をクリックすると、 売上 (収入) 金額 ・ 仕入金額の入力画面になります。ここに、 損益計算書 右側に表示されている月別の売上 ・ 仕入および家事消費等 ・ 雑収入を転記します。

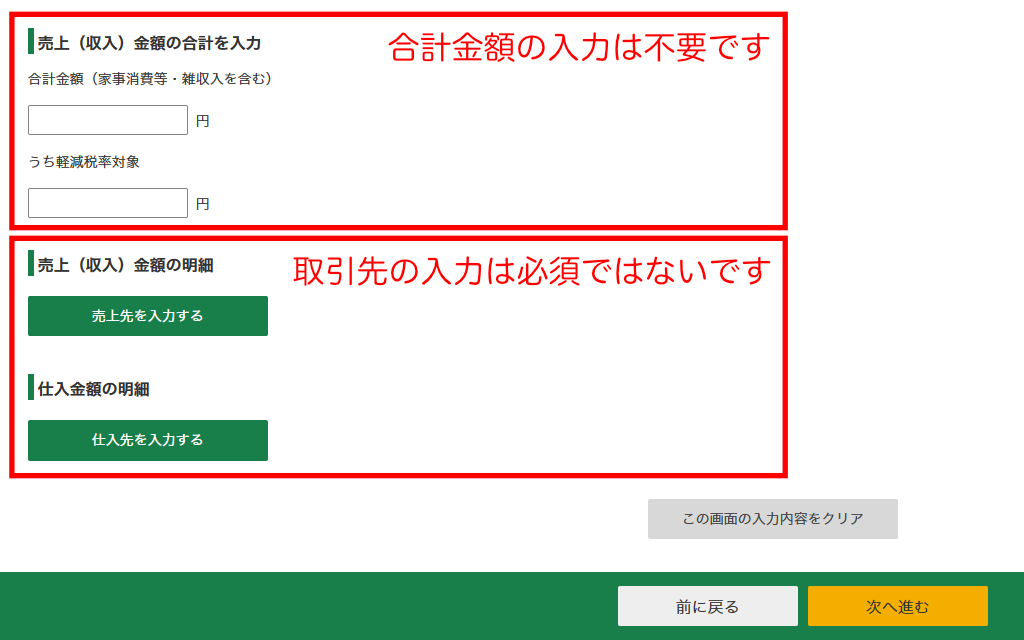

画面下部には、 合計金額の入力と取引先ごとの金額も入力できるようになっています。合計金額の入力は不要です。取引先ごとの金額入力は任意です。入力せずに先に進んでも大丈夫です。

取引先ごとの金額入力は任意です。すべての取引先について細かく入力する必要はないです。主要な取引先に絞って入力してもいいですし、 面倒なら 1 つも入力せずに進めても構いません。

取引先ごとの金額を入力する場合は、 aoiro で取引先名を検索すると年間の合計売上金額や合計仕入金額を確認できます。(仕訳の摘要に取引先名を入力していれば)

インボイス登録番号 (法人番号) や所在地なども入力できるようになっていますが、 必須ではないので省略してしまっても大丈夫です。ここで入力した内容が消費税申告に反映されるわけではないので、 あまり気にせずに進めましょう。

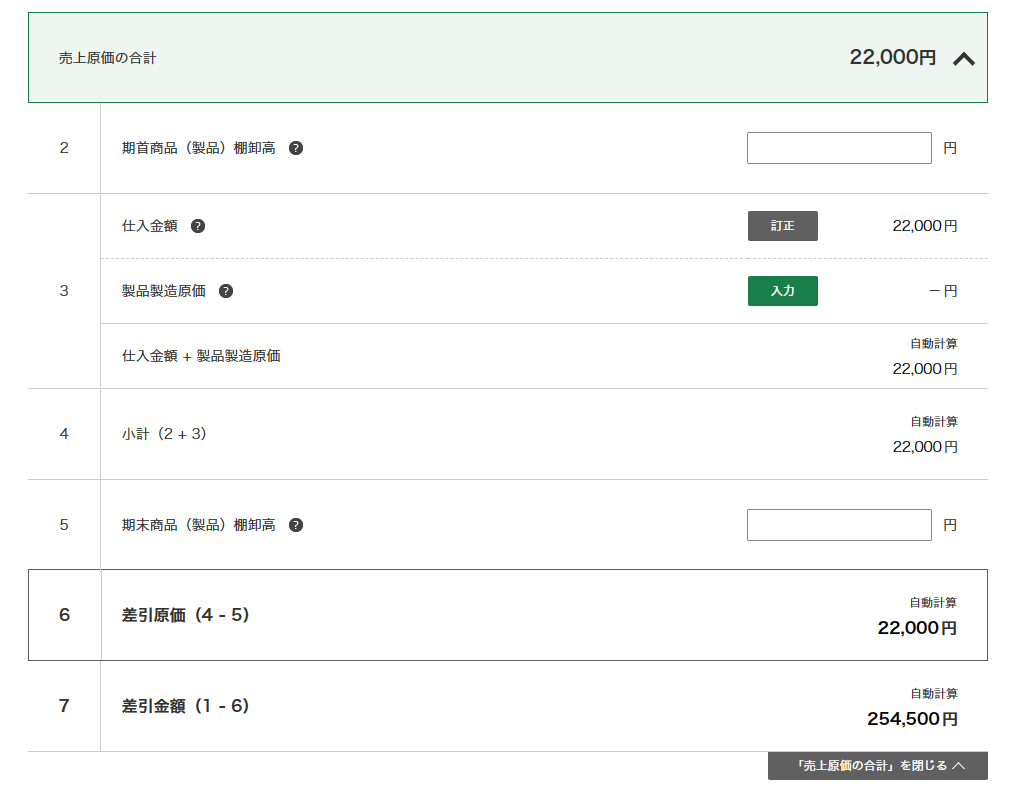

売上原価の合計

棚卸をしている場合は 「売上原価の合計」 を展開して、 損益計算書の 「期首商品棚卸高」 ・ 「期末商品棚卸高」 を転記します。原価計算もしている場合は 「製品製造原価」 の 「入力」 をクリックして詳細を入力します。該当しない場合は何も入力しなくて大丈夫です。

経費の合計

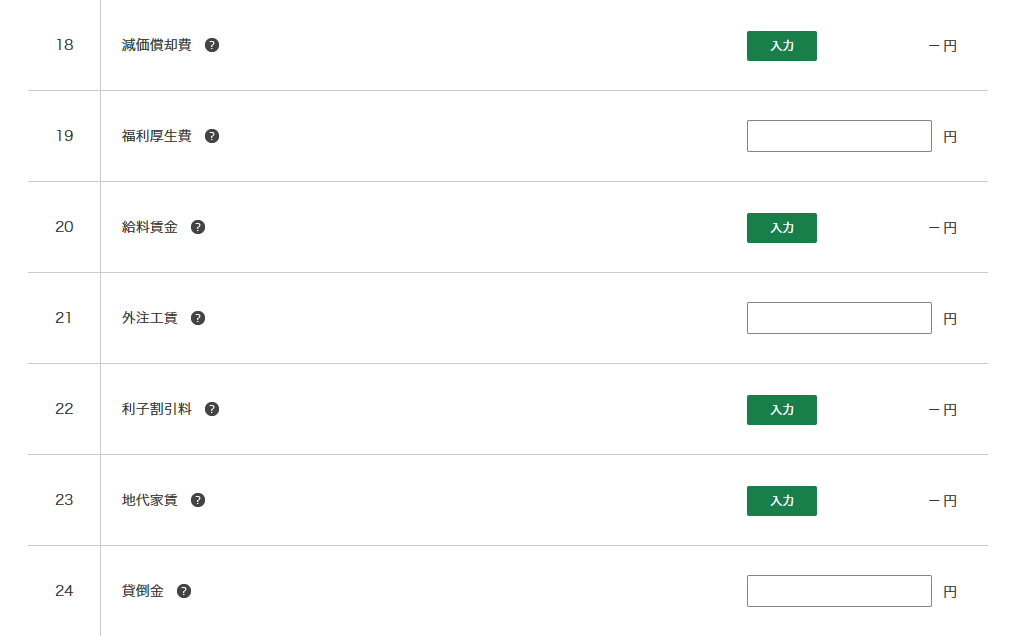

「経費の合計」 を展開して、 損益計算書の経費を転記します。 科目の並び順も同じになっているのでむずかしくないですよね。

「減価償却費」 ・ 「給料賃金」 ・ 「利子割引料」 ・ 「地代家賃」 については 「入力」 をクリックして詳細を入力します。

減価償却資産の入力手順については以下のページで詳しく説明しています。

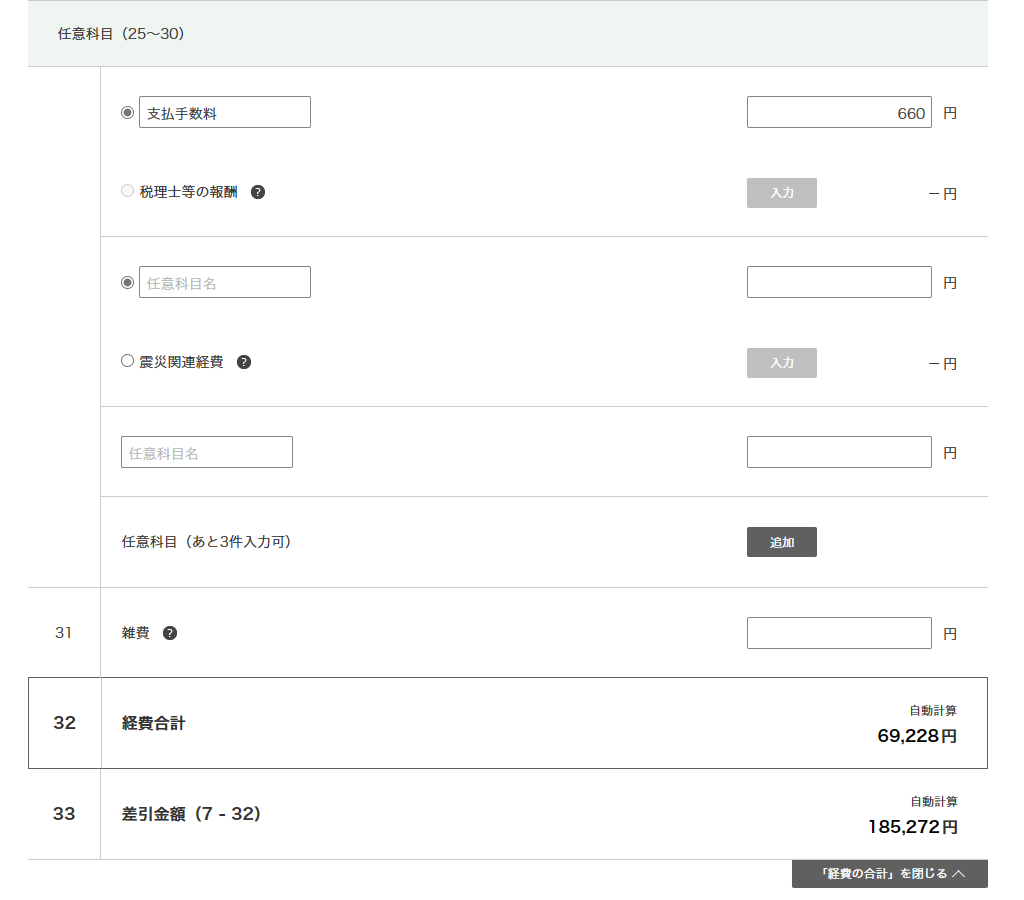

損益計算書に独自の表示科目を追加している場合は 「任意項目」 に入力していきます。最大 6 つの科目を追加できます。

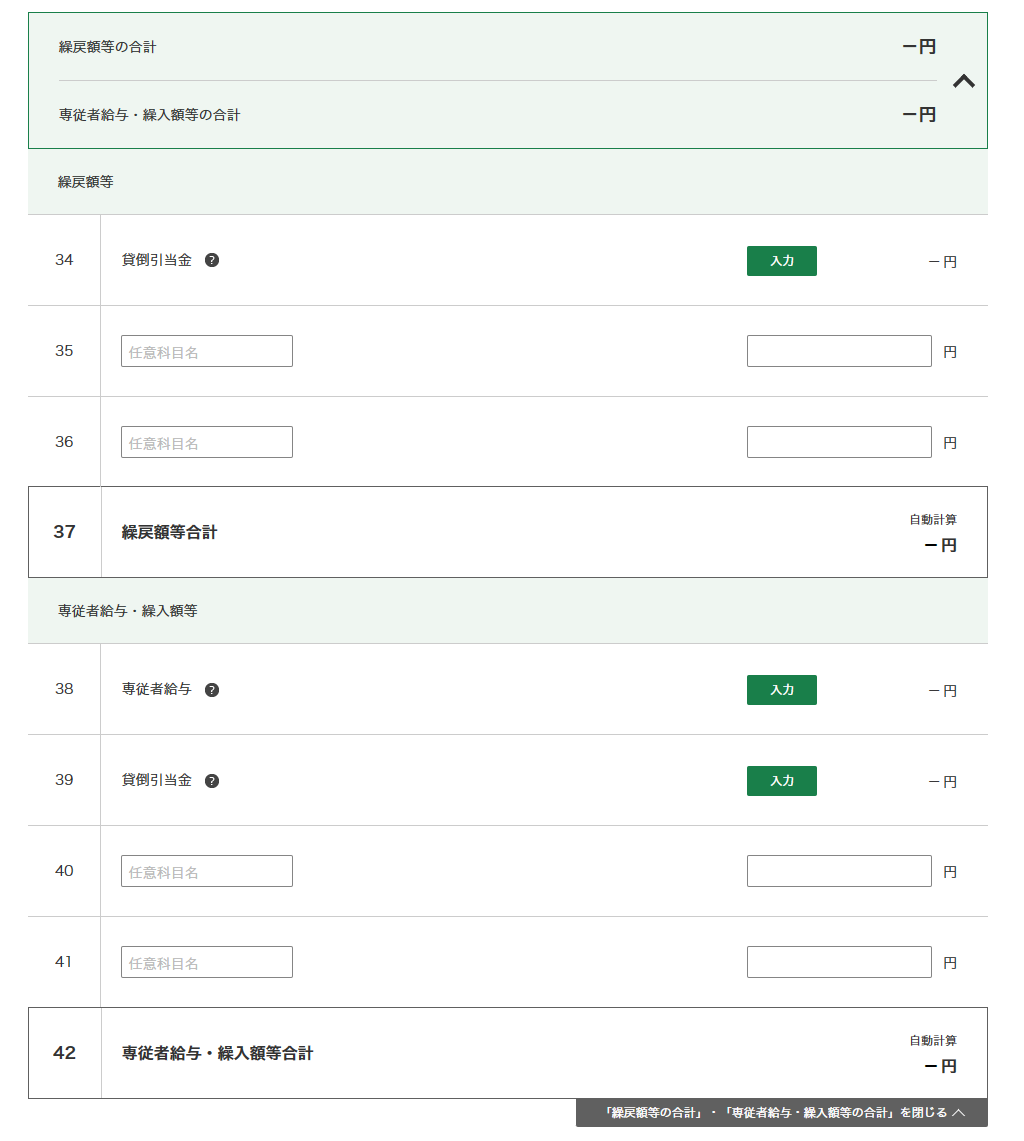

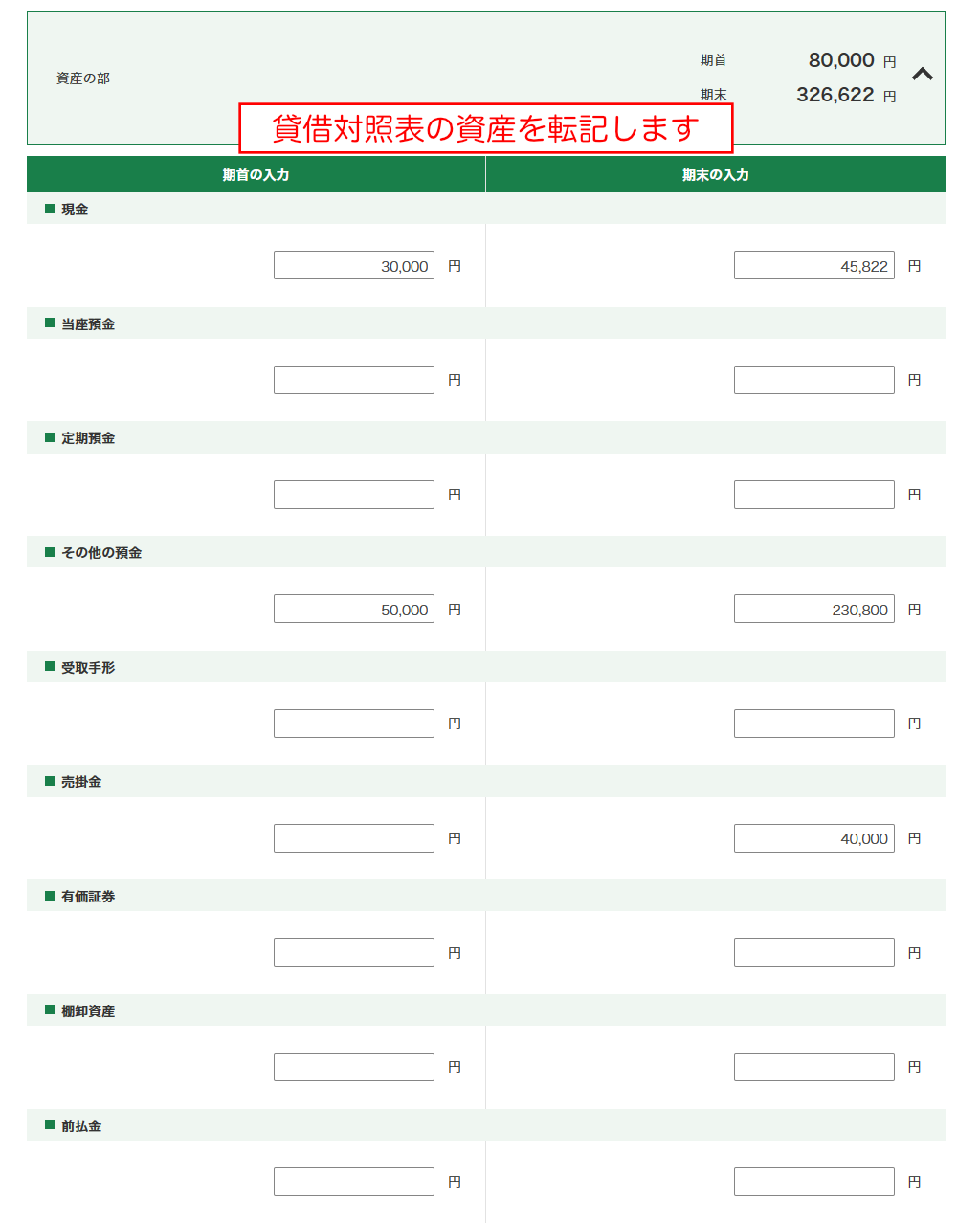

繰戻額等の合計・専従者給与・繰入額等の合計

繰戻額 ・ 繰入額 ・ 専従者給与がある場合は 「繰戻額等の合計 ・ 専従者給与 ・ 繰入額等の合計」 を展開して入力します。該当しない場合は何も入力しなくて大丈夫です。

入力を終えたら、 損益計算書の最下段 「青色申告特別控除前の所得金額」 が一致していることを確認しましょう。「次へ進む」 をクリックして画面を進めていきます。

青色申告特別控除の入力

青色申告特別控除に関する質問が画面に表示されます。

- 電子申告 (e-Tax) の場合は 「65 万円」、 印刷して書面提出する場合は 「55 万円」 を選択します。

- 「優良な電子帳簿の要件を満たして~届出書を提出していますか?」 は 「いいえ」 を選択します。

- 「引き続き貸借対照表を作成しますか?」 は 「はい」 を選択します。

回答を選択したら 「次へ進む」 をクリックします。

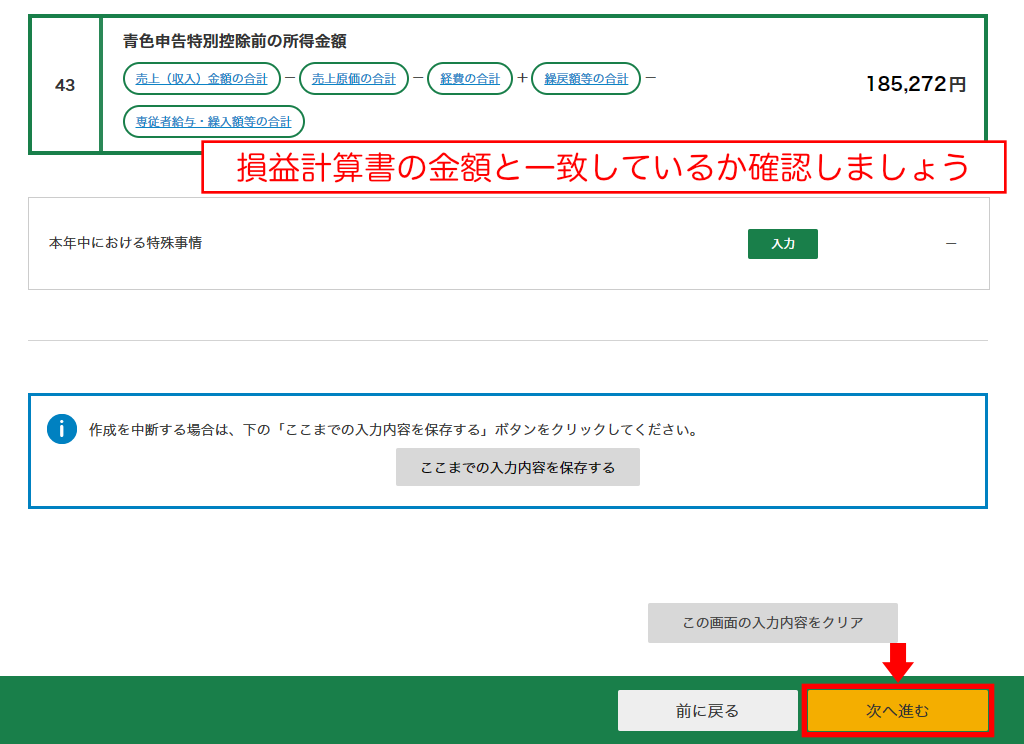

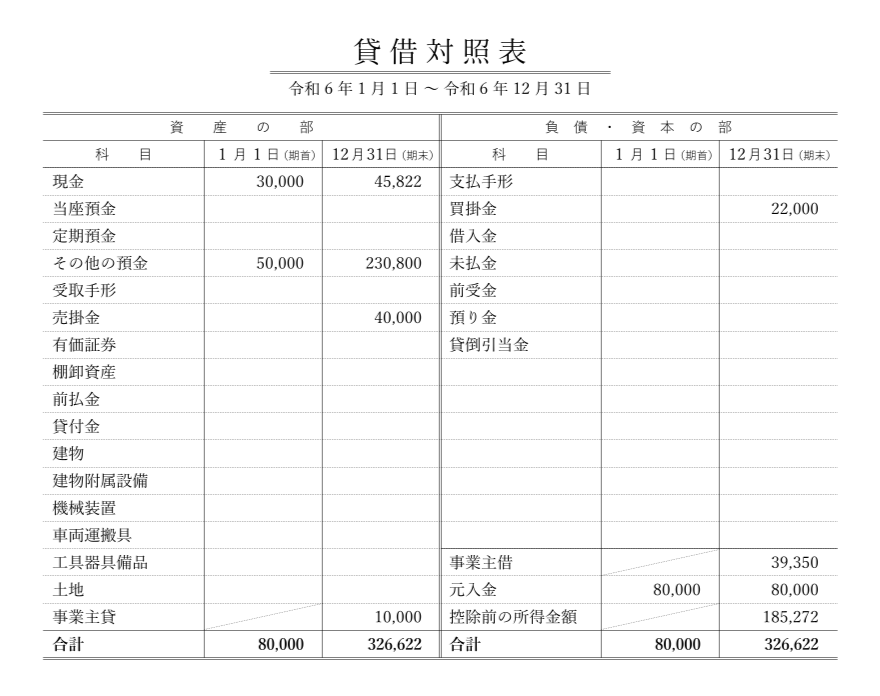

貸借対照表の入力

貸借対照表の入力画面が表示されます。

初期状態で 「青色申告特別控除前の所得金額」 が入力済となっているため、 結果 「不一致」 と表示されますが問題ありません。 残りの資産 ・ 負債 ・ 資本を転記することで、 結果が 「一致」 になります。

手元に aoiro で作成した 「貸借対照表」 を用意してください。

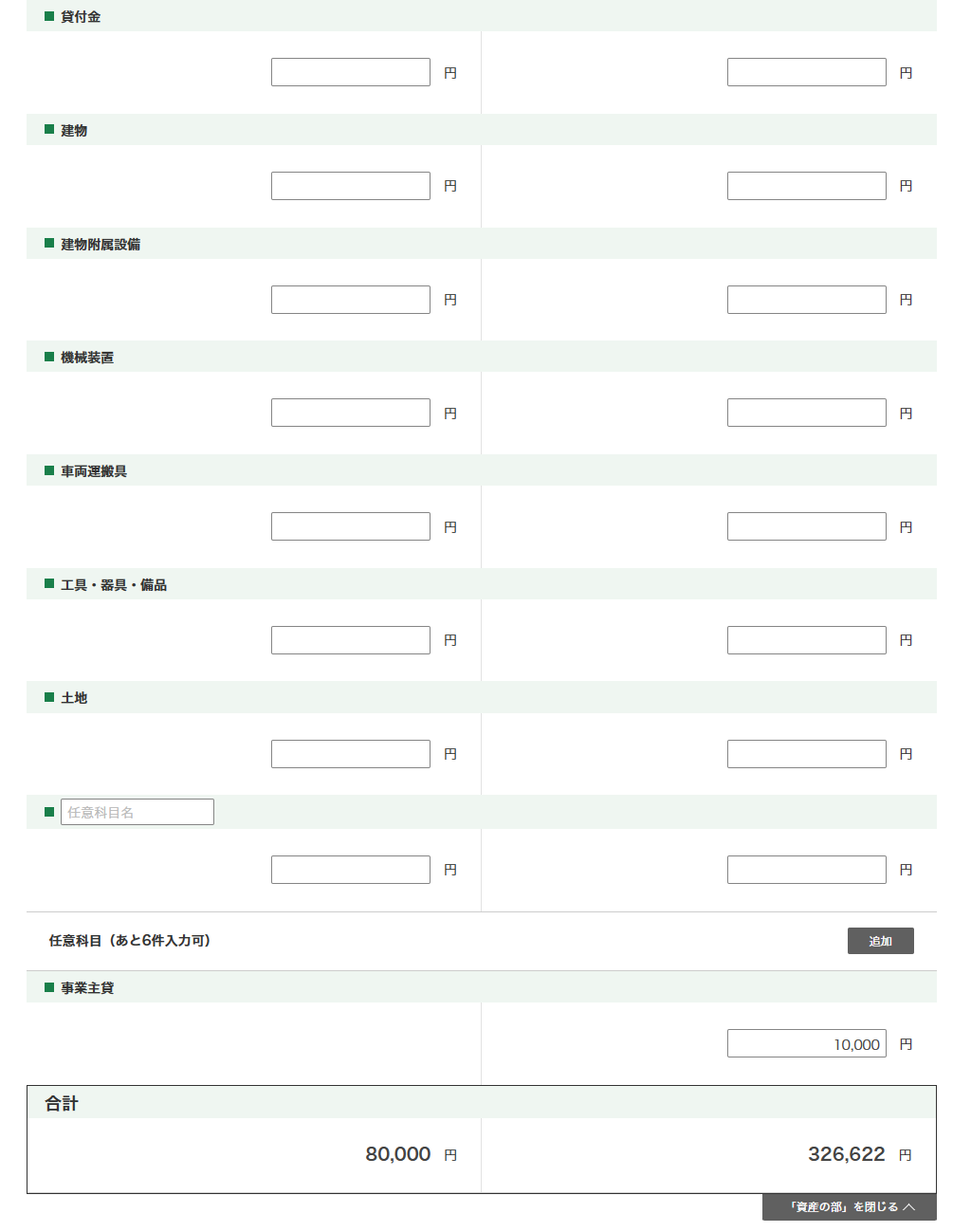

資産の部

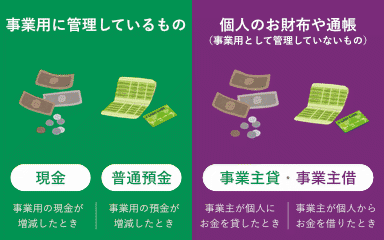

「資産の部」 を展開して、 貸借対照表の資産の部を転記します。 一番下にある 「事業主貸」 も忘れずに入力しましょう。

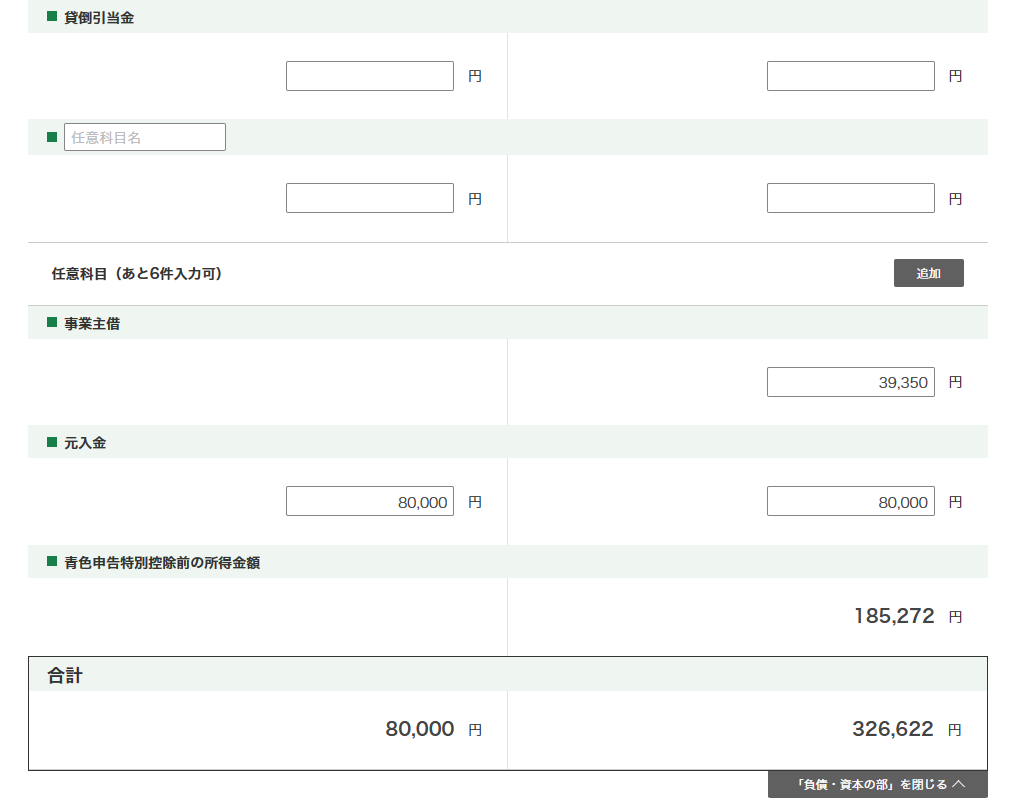

負債・資本の部

「負債 ・ 資本の部」 を展開して、 貸借対照表の負債 ・ 資本の部を転記します。 一番下にある 「事業主借」 ・ 「元入金」 も忘れずに入力しましょう。

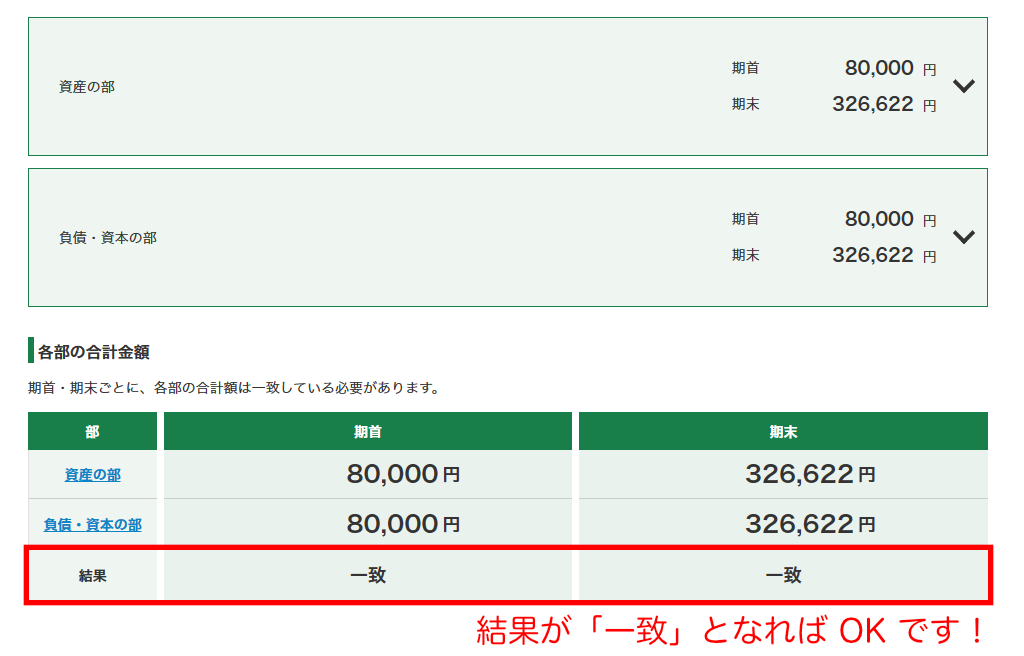

資産の部と負債 ・ 資本の部を転記して結果が 「一致」 となれば正しく入力できています。

「次へ進む」 をクリックします。

その他

所得金額の確認画面が表示されます。内容を確認して 「次へ進む」 をクリックします。

住所 ・ 氏名等の入力画面が表示されます。必要な内容を入力して 「次へ進む」 をクリックします。

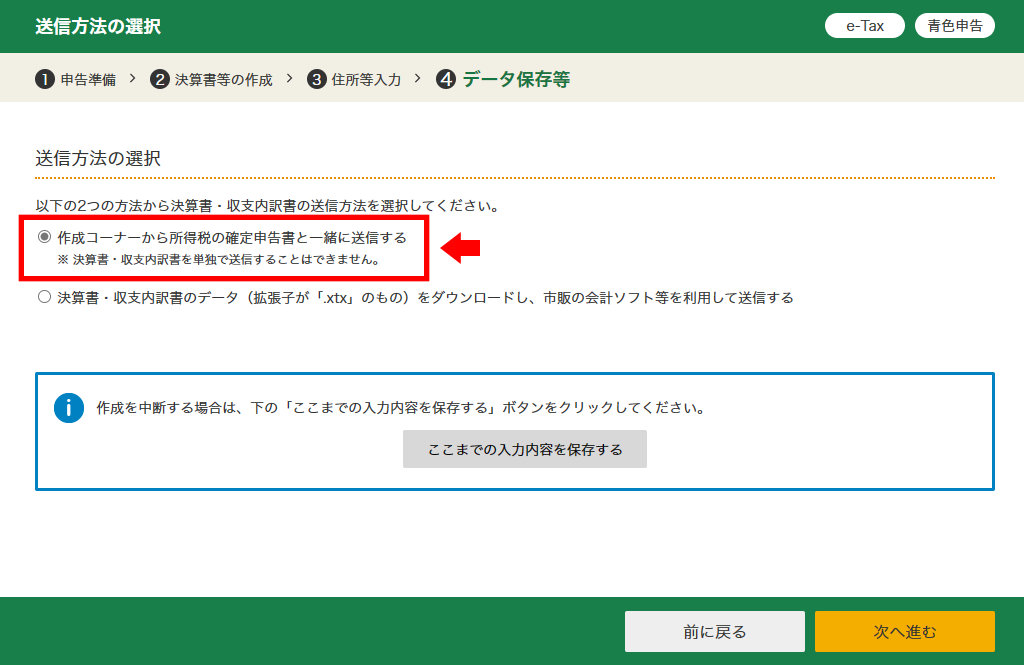

送信方法の選択画面が表示されます。「作成コーナーから所得税の確定申告書と一緒に送信する」 を選択して、 「次へ進む」 をクリックします。

電子申告等データ内容確認 (決算書等) 画面が表示されます。「帳票表示 ・ 印刷」 ボタンをクリックして PDF ファイルをダウンロードします。保存した PDF を表示して内容に誤りがないか確認します。Adobe Acrobat Reader 以外のアプリ (Chrome ・ Safari ・ Edge など) で確認しても大丈夫です。

PDF の内容に誤りがないことを確認したら 「次へ進む」 をクリックします。

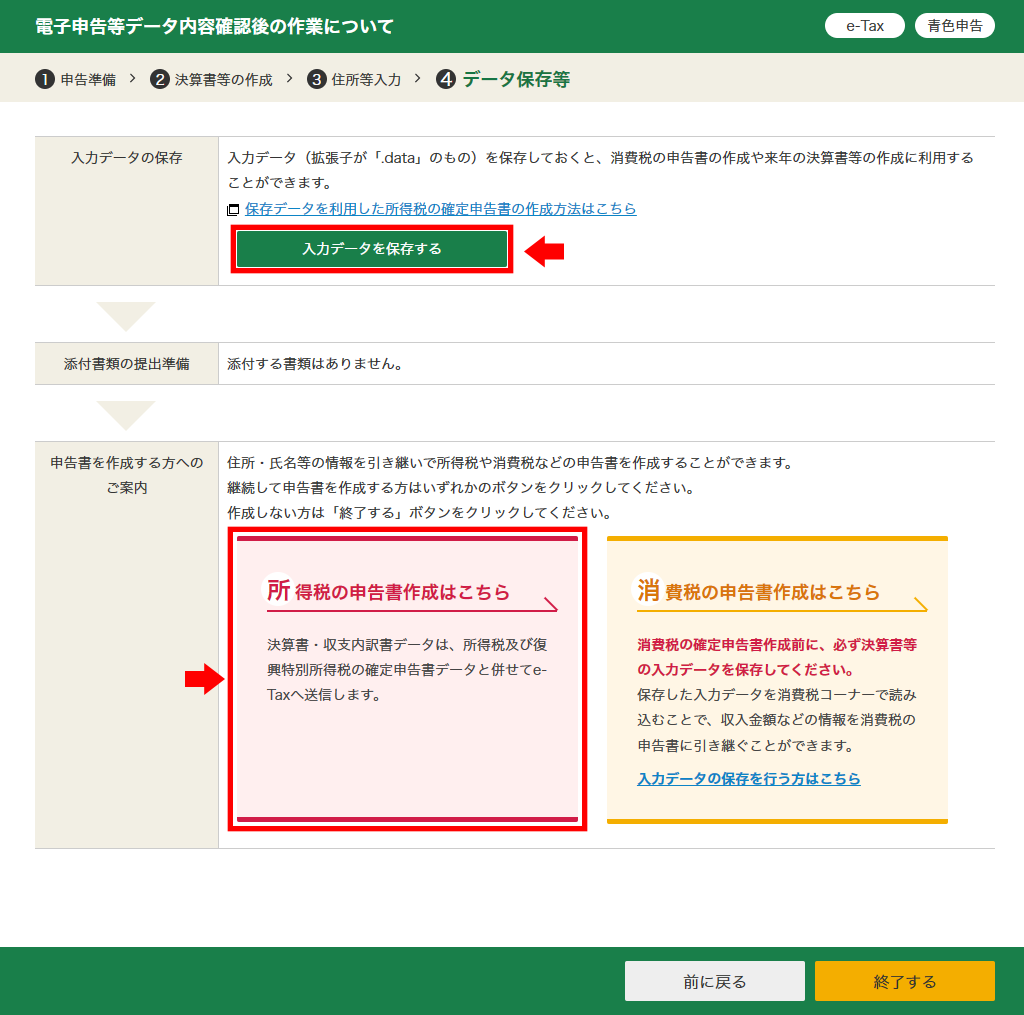

電子申告等データ内容確認後の作業について画面が表示されます。「入力データを保存する」 をクリックして、 データファイルをダウンロードしておきましょう。

- これで青色申告決算書の作成は完了です。引き続き、 確定申告書の作成に進みましょう!

「所得税の申告書作成はこちら」 をクリックして確定申告書の作成に進みます。

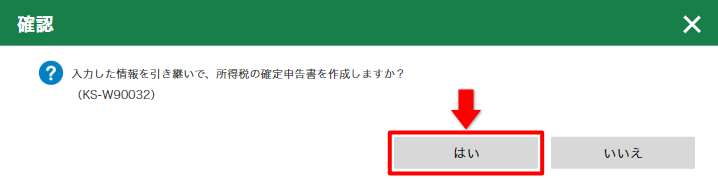

「入力した情報を引き継いで、 所得税の確定申告書を作成しますか?」 と問いかけられます。

はい をクリックしましょう。

決算書の情報 (収入 ・ 所得 ・ 青色申告特別控除の金額) を引き継いだ状態で確定申告書の入力をはじめることができます。

「所得税の申告書の作成画面へ」 をクリックして、 確定申告書の作成へ進みます。

確定申告書の作成

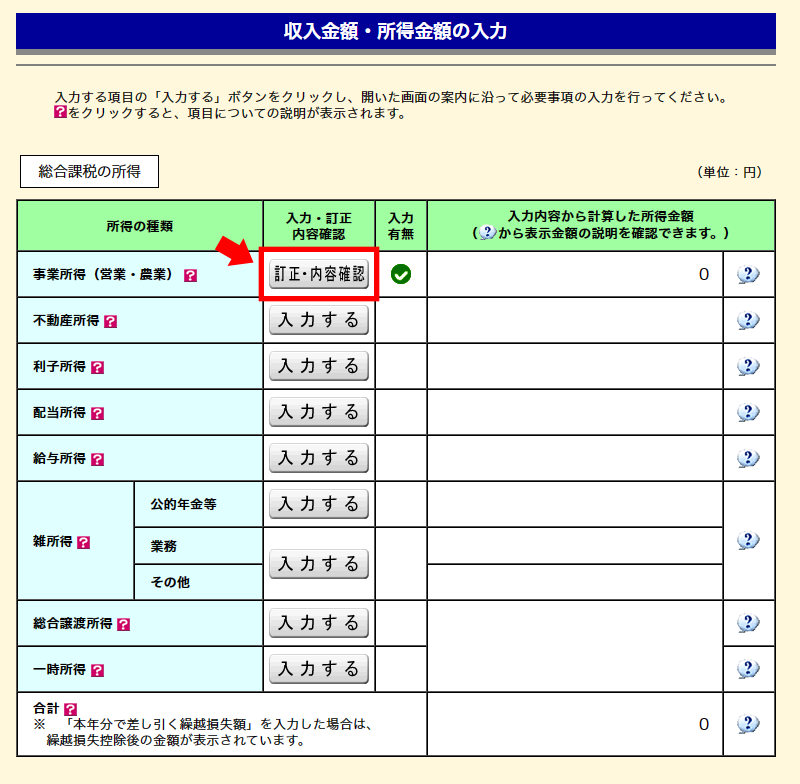

申告する所得の種類を選択する画面が表示されます。

給与 ・ 退職金 ・ 年金などがある場合はチェックをしましょう。

画面下部には事業所得に関する質問があります。事業収入のうち源泉徴収されたものがある場合は 「源泉徴収された収入がある」 を選択します。後で源泉徴収税額を入力する画面が表示されるようになります。

青色申告決算書の収入金額 ・ 所得金額を引き継いでいる旨のメッセージが表示されます。「閉じる」 を押して先に進みます。

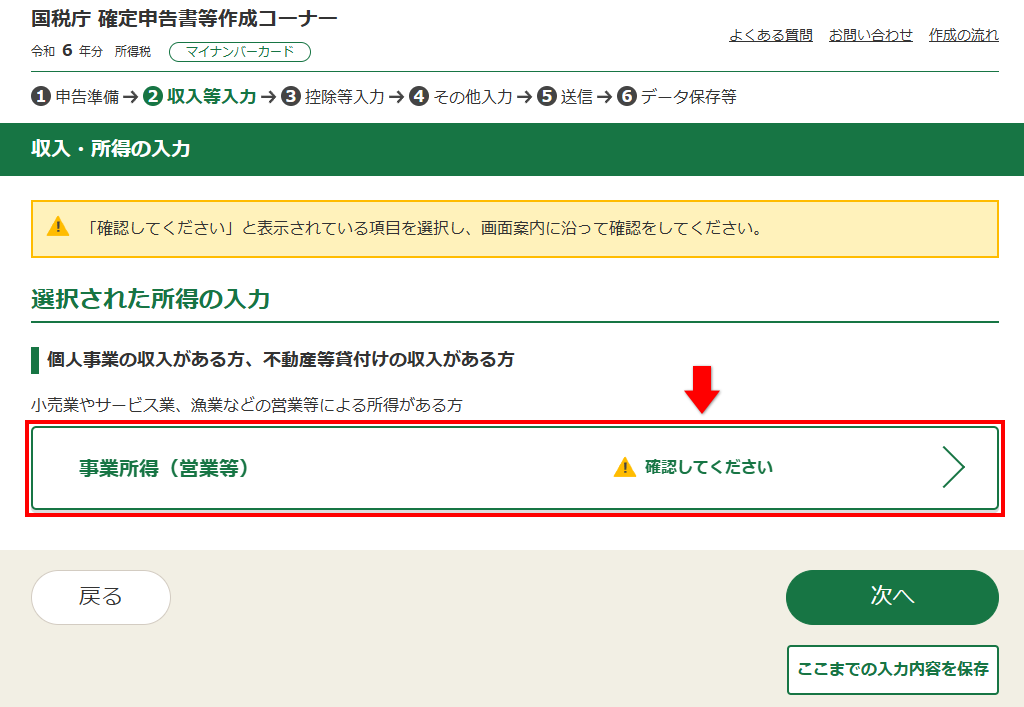

事業所得 (営業等) に表示されている 「確認してください」 のメッセージを押します。

事業所得に関する内容の一覧が表示されます。「補正する」 を押します。

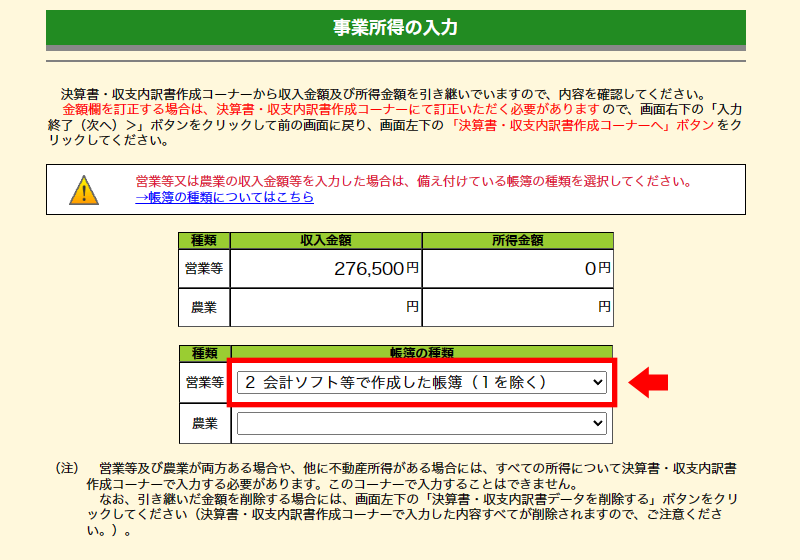

帳簿の種類 「2 会計ソフト等で作成した帳簿」 を選択します。

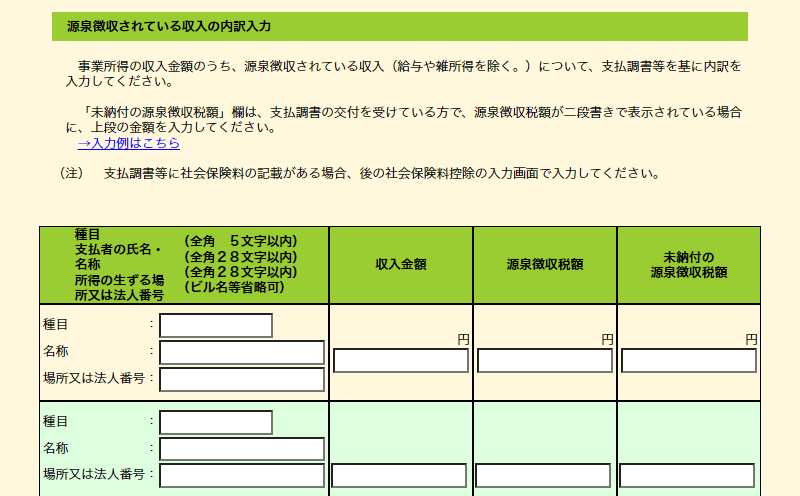

「源泉徴収された収入がある」 を選択していた場合は、 源泉徴収された収入の内訳を入力するボタンが表示されるので 「入力する」 を押します。報酬から源泉徴収されているときの取り扱いについては下記ページを参考にしてください。

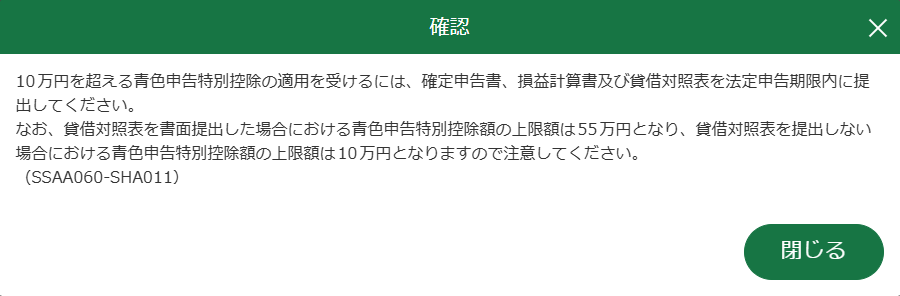

青色申告特別控除 65 万円 ・ 55 万円 ・ 10 万円の適用を受けるための注意が表示されます。65 万円控除は期限内申告と貸借対照表の添付が条件となっています。「閉じる」 を押して進みます。

事業所得 (営業等) に表示されていた 「確認してください」 のメッセージが消えていれば OK です。これで事業所得に関する入力は終わりです。「次へ」 を押して進みます。

ここからは所得控除 (社会保険料 ・ 生命保険料 ・ ふるさと納税など) を入力していきます。

入力する内容は人によってそれぞれ異なります。後はマニュアルに沿って確定申告書の入力を進めていきましょう!

消費税の申告

消費税の申告 開業届と

開業届と

青色申告承認申請書 開業費

開業費 減価償却費の入力

減価償却費の入力 報酬から源泉徴収

報酬から源泉徴収

されているとき 消費税の取り扱い

消費税の取り扱い 電子取引の保存要件

電子取引の保存要件

電子帳簿保存法

現金と普通預金

現金と普通預金

と事業主勘定 アプリの機能を

アプリの機能を

もっと詳しく プレミアム

プレミアム

エディション